P2P- und Crowdinvesting-Gewinne in Österreich versteuern

Wie jedes Jahr ist es wieder soweit. Es ist Zeit für den Steuerausgleich damit wir uns vom Finanzamt ein paar Euro zurückholen. Wenn du auch in P2P- oder Crowdinvesting-Plattformen wie Mintos, Bondora, EstateGuru, Bettervest, Conda & Co. investiert bist wird es Zeit sich damit auseinanderzusetzen wie diese Einkünfte korrekt versteuert werden. Dabei geht es sowohl darum, wie viel Steuer du darauf zahlen musst, als auch wie du diese korrekt in deinem Steuerausgleich angibst. Da es durchaus etwas mühsam sein kann alle Informationen zusammen zu tragen um herauszufinden wie man seine Gewinne in Österreich zu versteuern hat habe ich diesen Artikel zur Erklärung geschrieben.

Disclaimer: Ich bin weder Jurist noch Steuerberater. Ich habe lediglich selbst einiges an Zeit investiert um möglichst sicher zu sein, dass ich meine Gewinne korrekt besteuere und möchte meine Erfahrungen hier weitergeben um es dir etwas leichter zu machen. Dieser Text stellt jedoch keine rechtliche/steuerliche Beratung dar und ich kann nicht garantieren, dass alle rechtlichen Aspekte abgedeckt sind. Solltest du unsicher sein wende dich bitte an einen Steuerberater.

Willst du mehr über P2P-Kredite wissen?

Leitfaden für P2P-Kredite

Willst du mehr über Crowdinvesting wissen?

Meine ersten Schritte im Crowdinvesting

Wie werden Einkünfte aus P2P-Krediten und Crowdinvesting versteuert?

Dazu lohnt es sich wenn wir uns kurz Gedanken darüber machen wie wir auf diesen Plattformen Geld verdienen.

Bei P2P-Plattformen wie Mintos und Bondora nehmen Privatpersonen Darlehen bei uns auf. Es ist allerdings noch ein Institut als Darlehensanbahner zwischengeschalten, wodurch man eventuell noch von einer Forderung diesem Darlehensanbahner gegenüber sprechen kann. Bei Crowdinvesting Plattformen über die wir in Immobilien oder Projekte investieren können, z.B. Estateguru, Conda oder Bettervest sieht es meist sehr ähnlich aus. Es gibt zwar einen stärkeren Fokus auf das Projekt, aber aus vertraglicher Sicht wird ein Darlehen gewährt.

Laut aktuellster Version des Einkommensteuergesetzes 1988 welche in der letzten Version am 30.10.2019 in Kraft getreten ist unterliegen Einkünfte laut §27a Abs. 1 aus Kapitalvermögen einem besonderen Steuersatz von 25% oder einem Satz von 27,5%. Es wäre allerdings nicht das österreichische Recht würde es da nicht eine ganze Palette an Ausnahmen geben.

Laut Abs. 2 – Punkt 1 gilt diese Definition nämlich nicht für „Einkünfte aus Darlehen und nicht verbrieften sonstigen Forderungen, denen kein Bankgeschäft zu Grunde liegt;“.

Dieser Absatz fasst auf einen Schlag relativ schön zusammen womit wir es zu tun haben. Das bedeutet wir können nicht den besonderen Steuersatz von 25-27,5% für uns geltend machen.

In der Einkommenssteuerrichtlinie von 2000 unter „20.3.3 Ausnahme von den besonderen Steuersätzen“ wird auch noch einmal explizit auf Privatkredite über Online-Plattformen eingegangen. Dort wird auch noch klar darauf hingewiesen, dass der vom Einkommen abhängige Regelsteuersatz geltend zu machen ist.

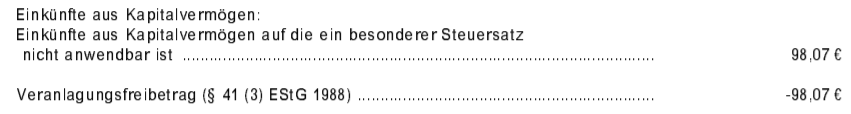

Laut Lohnsteuerrichtlinie 2002 13.3 Veranlagungsfreibetrag (§ 41 Abs. 3 EStG 1988) 912e kann hier ein Freibetrag von bis zu 730 Euro fällig werden.

Sind im Einkommen lohnsteuerpflichtige Einkünfte enthalten, ist von den anderen (das heißt nicht lohnsteuerpflichtigen) Einkünften ein Veranlagungsfreibetrag bis zu 730 Euro abzuziehen. Dieser Freibetrag vermindert sich um jenen Betrag, um den die anderen Einkünfte 730 Euro übersteigen und beträgt bei 1.460 Null.

Lohnsteuerrichtlinie 2002, 13.3 Veranlagungsfreibetrag (§ 41 Abs. 3 EStG 1988) 912e

P2P-Plattformen im Überblick

Klicke hier um mehr zu unterschiedlichen P2P-Plattformen und real erzielten Zinssätzen zu erfahren. Sichere dir deinen Bonus im Rahmen der aktuellen Aktionen.

Wo gebe ich den entsprechenden Betrag in meiner Steuererklärung an?

Um deine Gewinne richtig anzuführen musst du die Beilage E1kv ausfüllen. Diese ist in der klassischen Arbeitnehmerveranlagung allerdings leider nicht vorhanden. Deshalb musst du einen Erklärungswechsel durchführen. Durch diesen wechselst du von der Arbeitnehmerveranlagung zu einer Einkommenssteuererklärung. Keine Sorge, für dich ändert sich nicht viel. Wenn du dich auf finanzonline.at anmeldest kannst du unter weitere Services unter dem Punkt Erklärungen einen Erklärungswechsel beantragen. Dieser wird automatisch bearbeitet, du musst also nicht erst ein paar Tage darauf warten, dass du weiter machen kannst.

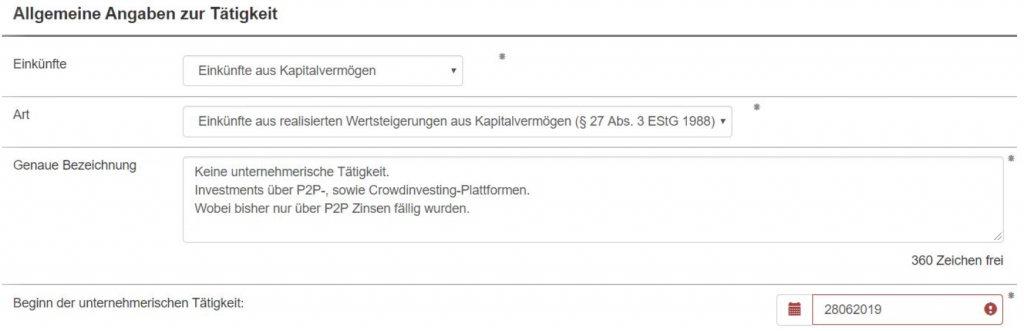

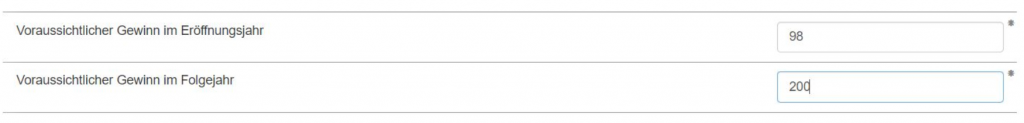

Unter Erklärungswechsel, musst du unter Einkünfte „Einkünfte aus Kapitalvermögen“ auswählen. Die Art der Einkünfte sind „Einkünfte aus realisierten Wertsteigerungen aus Kapitalvermögen (§27 Abs. 3 EStG 1988). Bei dem Feld „Genaue Bezeichnung“ habe ich kurz festgehalten, dass es sich um keine unternehmerische Tätigkeit handelt und ich lediglich Investments auf P2P- und Crowdinvesting-Plattformen tätige. Anschließend gibst du unter Beginn der unternehmerischen Tätigkeit noch das Datum an ab dem du mit deinen Investments begonnen hast. Danach kommen einige Felder die nicht relevant sind. Abschließend musst du nur noch die Felder „Voraussichtlicher Gewinn im Eröffnungsjahr“ und „Voraussichtlicher Gewinn im Folgejahr“ ausfüllen.

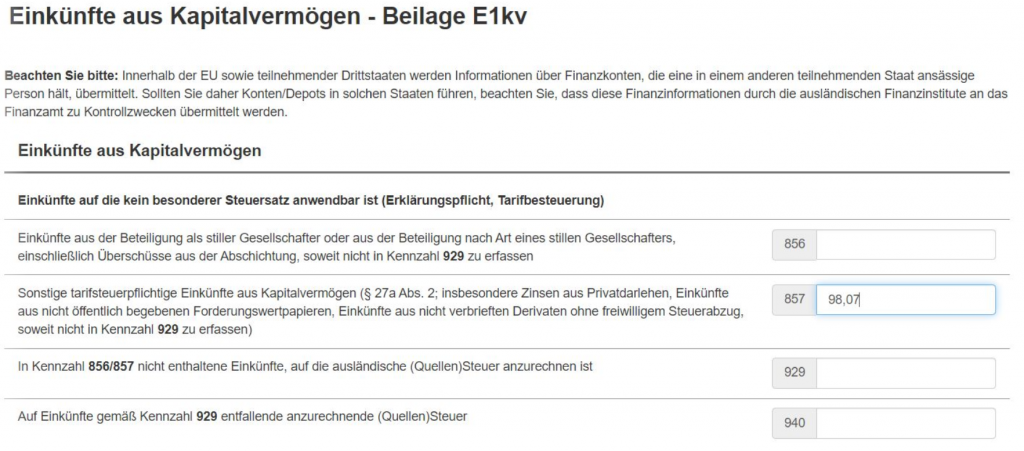

Anschließend kannst du den Erklärungswechsel bestätigen. Jetzt kannst du, anstelle der Arbeitnehmerveranlagung, eine Steuererklärung abgeben. In dieser gibt es nun auch den Punkt „Einkünfte aus Kapitalvermögen – Beilage E1kv“. Während ansonsten alles wie bisher ausgefüllt wird nimmst du dir zusätzlich diese Beilage und füllst dort unter dem Punkt 557 – Sonstige tarifsteuerpflichte Einkünfte aus Kapitalvermögen den Betrag des zu versteuernden Jahres aus.

Abschließend kannst du dir deine voraussichtliche Rückerstattung berechnen lassen und auch detailliert in einem Dokument darstellen lassen. Folgend ein Auszug in Bezug auf meine P2P-Einkünfte.

Wie du siehst, Anfangs zwar vielleicht etwas ungewohnt, aber alles keine Hexerei. Damit steht deinen P2P-Krediten, Immobilieninvestments und Crowdinvesting-Projekten auch in Bezug auf die Steuer nichts mehr im Weg.

Lieber Christian,

Liebe Community,

danke für diesen tollen Artikel! Eine Frage hätte ich noch bez. des Veranlagungsfreibetrags von 730€ in Österreich:

Angenommen ich habe Zinserträge aus Crowdinvestments unter 730€ im Jahr: Gebe ich dann in der Beilage E1kv meine tatsächlichen Zinserträge an und werden diese vom Finanzamt automatisch als <730€ definiert und somit nicht versteuert.

Oder gebe ich in diesem Falle im E1kv gar nichts an (da unter 730€)?

Danke für deine Antwort! LG Max

Hallo Max,

wenn du unter dem Freibetrag bist wird dir, wie in dem letzten Screenshot des Artikels ersichtlich, der Veranlagungsfreibetrag einfach wieder abgezogen. So war es zumindest bei mir. Dadurch kannst du meiner Meinung nach wenig falsch machen wenn du den Betrag angibst. Damit fühle ich mich auch wohler da ich so leichter sicher gehe, dass ich nichts übersehe.

In unterschiedlichen Fällen gibt es eine Meldepflicht und in dem PDF vom BMF steht unter der Erläuterung auch „Einkünfte aus Kapitalvermögen sind nur dann einzutragen, wenn sie insgesamt 22 Euro übersteigen (Freigrenze). Diese Freigrenze gilt auch für endbesteuerungsfähige inländische Kapitalerträge und ausländische Kapitalerträge, die mit einem besonderen Steuersatz besteuert werden können.“ Daher würde ich persönlich den Betrag spätestens ab 22 Euro anführen.

Da ich kein Jurist oder Steuerberater bin kann ich dir das allerdings nicht sicher beantworten. Daher meine Überlegungen bitte mit Vorsicht genießen und im Zweifel mit einem Steuerberater sprechen.

LG Christian

Hallo 🙂

Wenn ich bei Bondora sagen wir 2000€ investiert habe in 2020 und 150€ Zinsen mache ..jedoch mir nur 2000€ wieder zurück überweisen und die Zinsen auf der Bondora Plattform lasse ..muss ich dann etwas versteuern ? Oder erst wenn der Zinsgewinm auf das Konto überwiesen wird ?

Bei Minto: Wenn ich 3000€ investiert habe ..auf der Plattform steht zB 300€ Rendite ..also auf der aplattdorm würde Summe 3300€ stehen ..ich überweise mir 2000€ auf Privatkonto und lasse die restlichen € auf der Plattform weil ersten sagen wir 500€ in Rückforderung sind ..500€ sind investiert und können zB nicht abgehoben werden …muss ich dann da was versteuern ..oder auch erst wenn Gewinne auf mein Konto überwiesen werden?

Danke und LG

Christopher

Hallo Christopher,

nach meinem „Laien-Verständnis“ sind Zinsgewinne, unabhängig davon ob ausbezahlt oder nicht, zu versteuern. Also ähnlich wie mit Dividenden bei Aktien. Das ist der Nachteil bei P2P-Krediten, der allerdings im Optimalfall durch die höhere Rendite wieder ausgeglichen wird. Darüber ob sich durch Kredite die in Rückforderung sind etwas ändert habe ich mir noch keine Gedanken gemacht. Spontan würde ich allerdings davon ausgehen, dass diese nur dann wenn sie zu Verlusten werden, in dem Jahr in dem sie als Verlust abgeschrieben werden müssen, zu berücksichtigen sind. Ich hoffe das hilft dir weiter.

LG Christian

Lieber Christian,

ich habe soeben von Mintos ein E-Mail bzgl. Steuereinbehalt erhalten. Habe die Mail nur überflogen, da ich gerade im Dienst bin, aber es scheint etwas komplexer zu werden.

Gibt es dazu eventuell ein Update des Artikels?

Liebe Grüße

Christoph

Hallo Christoph, dadurch, dass einige P2P Anbieter in letzter Zeit den Wechsel zu regulierten Finanzinstituten vollzogen haben gelten auch für die Anlagen andere Bestimmungen. In diesem Fall geht es darum, dass Mintos (und vermutlich auch andere) direkt einen gewissen Anteil der Einkommenssteuer einbehalten, der Rest muss im eigenen Land bezahlt werden. Mit dem Thema Quellensteuer in Drittländern musste ich mich bisher nicht wirklich befassen, daher muss ich mir das dann auch erst noch genauer ansehen.

Mintos schreibt „Nach den geltenden Steuervorschriften ist Mintos verpflichtet, 20 % der Zinserträge einzubehalten. Sie können diesen Anteil jedoch reduzieren, indem Sie Mintos eine Steuerinländerbescheinigung vorlegen.“

Wenn in deinem Land ein geringerer Steuersatz fällig ist kannst du diesen dadurch geltend machen.

Mintos schreibt weiters, dass sie davon ausgehen, dass in den nächsten Monaten ein Gesetz in Kraft tritt durch welches Mintos für alle Steuerzahler:innen innerhalb der EU nur 5% Quellensteuer einzieht. Dann ist auch keine Inländerbescheinigung notwendig, du musst dies jedoch ggf. bei der Steuererklärung mit angeben.

Ich werde die Entwicklungen dazu noch abwarten, alles was dieses Jahr passiert wird dann für uns vor allem für die Steuererklärung im nächsten Jahr interessant. Dann werde ich mir das noch einmal genauer ansehen und den Artikel voraussichtlich auch aktualisieren.

LG Christian

Hallo,

Wer berechnet eigentlich den abzuführenden Betrag? Ich oder das Finanzamt?

Und muss man in das E1 Formular noch etwas ausfüllen? Einkünfte aus unselbstständiger Arbeit usw.

Vielen Dank für die Antwort im Vorraus

Hallo Roland, den abzuführenden Betrag berechnet das Finanzamt anhand deiner Angaben. Wenn du weiterhin Einkünfte aus unselbständiger Arbeit hast (Angestelltenverhältnis oä.), dann dann kannst du diese zusätzlich über das E1 Formular angeben. Das lohnt sich für gewöhnlich, da du hier meist noch etwas zurückbekommst.

Hallo, Ich gebe an, wieviel ich an Zinsen bekommen habe. Aber wer berechnet den an das Finazamt abzugebenden Betrag? Ich oder das FA?

Und muss ich das E1 Formular auch ausfüllen?

Vielen Dank in Vorraus für die Antwort!

Hallo Peter, das Finanzamt berechnet das anhand deiner Angaben. Wann genau das E1 ausgefüllt werden muss findest du hier (Beitrag vom Bundesministerium für Finanzen: https://www.bmf.gv.at/themen/steuern/fuer-unternehmen/einkommensteuer/einkommensteuererklaerungspflicht.html). Wenn du Einnahmen aus unselbständiger Arbeit hast lohnt es sich meistens diese anzugeben. Ich habe bisher zumindest immer etwas zurückbekommen. LG

Hallo Christian,

ad „Einkünfte aus Darlehen und nicht verbrieften sonstigen Forderungen, denen kein Bankgeschäft zu Grunde liegt“

Was ist denn konkret das Kriterium, dass P2P keiner Versteuerung via KESt unterliegt?

Ich frage hinsichtlich der Klassifizierung von Bondora Gow&Grow. Ich denke, dass hier kein klassisches P2P-Geschäft vorliegt, mangels Abtretung der Forderungsrechte durch die Plattform an den Investor. Auch fehlt jegliche direkte Auswahl und für den Investor ist es ja eine Blackbox. Weiters ist bei den neu regulierten Plattformen außer Streit, dass diese Einkünfte per KESt zu versteuern sind, ich erkenne jedoch keinen Unterschied zwischen ABS/Notes/Securities und dem Bondora G&G Bündelkrediten.

Der gängigen Meinung nach ist Bondora G&G jedoch ESt-relevant sei, obgleich mMn, wie zuvor erwähnt ein Finanzprodukt vorliegt.

Wie siehst du diesen Sachverhalt?

Danke! BG, Richie

Hallo Richie,

ich muss zugeben mit der Frage habe ich mich schon eine Weile nicht mehr beschäftigt. Für mich ist das mit der Ausnahme für „Einkünfte aus Darlehen und nicht verbrieften sonstigen Forderungen, denen kein Bankgeschäft zu Grunde liegt;“ relativ gut zusammengefasst.Ob mit dem zunehmenden Einstieg der Anbieter in den reglementierten Finanzmarkt auch Produkte wie Go&Grow früher oder später als klassisches Finanzprodukt/Bankgeschäft anerkannt werden und damit die KEST tragend wird kann ich nicht vorhersagen. Aber vl. ergibt sich hier früher oder später eine Änderung. Das bedarf aber vermutlich auch einiger Anpassungen bei den Anbietern selbst.

LG Christian

Danke für diesen sehr hilfreichen Beitrag, das war der einzige wo ich die gesuchte Kennzahl in der Erklärung gefunden habe. Ich möchte aber hinweisen, dass im Screenshot die Kennzahl 857 aufscheint, im Text allerdings „Punkt 557“ steht. Kleiner Fehler.