Auswirkungen von Corona auf P2P-Kredite

Corona hat die meisten überrascht. Neben den gesundheitlichen Folgen hat es auch die Wirtschaft hart getroffen. Manche Unternehmen haben davon profitiert doch für viele hatte Covid-19 drastische Auswirkungen. Die Folgen sind teilweise Kurzarbeit oder sogar Jobverlust. In Folge verlieren viele Familien einen Teil ihres Einkommens. Während sich der Aktienmarkt inzwischen wieder ganz gut erholt hat könnten uns im P2P-Sektor deshalb noch Probleme erwarten. Welche Risiken und Chancen sich daraus ergeben und ob es sich aktuell noch lohnt in P2P zu investieren lest ihr hier.

Disclaimer

Ich biete mit dieser Seite keine Anlageberatung an und spreche keine persönliche Empfehlung aus. Alle Angaben erfolgen ohne Gewähr. Bitte beachte das Risiko das eine Geldanlage mit sich bringt. Wenn ich Produkte vorstelle nutze ich diese in den meisten Fällen selbst bzw. bin ebenfalls investiert. Affiliate Links sind durch einen * gekennzeichnet. Solltest du dich über diese Anmelden erhalte ich eine Provision die es mir ermöglicht diesen Blog zu betreiben. Sofern möglich versuche ich euch über diese Links Angebot die euch einen Bonus bieten bereitzustellen.

Welche Auswirkung Corona auf den P2P-Markt hat

Durch die negativen Auswirkungen auf die Wirtschaft hat eine Vielzahl an Unternehmen finanzielle Probleme. Dadurch verlieren viele Angestellte ihren Job oder gehen in Kurzarbeit und verdienen weniger. Dadurch steigt als unmittelbare Konsequenz sowohl das Ausfallrisiko von Krediten an Unternehmer als auch bei Einzelpersonen. Als Reaktion darauf erhöhen einige Kreditgeber die Zinsen zu denen sie Kredite vergeben. Das bedeutet auch höhere Zinsen auf neue Kredite für dich.

Viele Länder haben Gesetze erlassen welche es Kreditnehmern erlauben die Rückzahlung vorübergehend zu stoppen. Dies bringt dir zwar für dein angelegtes Geld keine Zinsen, verringert allerdings auch das Risiko, dass der Kreditgeber dir dein Geld nicht zurückzahlen kann. Langfristig steigen also die Chancen, dass alle Beteiligten positiv aussteigen.

Insgesamt muss man also sagen, das Risiko von Ausfällen ist definitiv gestiegen, die Chancen/Zinsen sind dafür ebenfalls etwas gestiegen, teilweise liegt investiertes Geld zur Zeit jedoch auch einfach nur rum. Besonders durch die bis zu drei Monate dauernde Rückzahlungspause verschiebt sich teilweise auch das Risiko eines Ausfalls um drei Monate.

Wie unterschiedliche Plattformen damit umgehen

Deshalb möchte ich mir als nächstes etwas genauer ansehen wie die drei Plattformen auf denen ich bisher am längsten investiert bin sich in der letzten Zeit geschlagen haben. Dabei sehen wir uns von jeder Plattform an wie Investoren in der aktuellen Zeit informiert werden, wie sich Rendite und Ausfälle auf der Plattform entwickeln und wie leicht ihr zur Zeit an euer Geld kommt.

Mintos hat schon immer regelmäßig über Änderungen informiert. Dies hat sich auch in Zeiten von Corona nicht geändert. Regelmäßig gibt es Updates zu neuen Darlehensvermittlern, oder alten die Mintos auf Grund schlechter Ratings/Erfahrungen nicht mehr bedient. Teilweise kommt es mehr zu verzögerten Krediten, da diese beispielsweise in Spanien auf Grund der Gesetze pausiert werden können. In Bulgarien wiederum wurden Verzugsgebühren aufgehoben. Solche Informationen teilt Mintos direkt per Mail mit wodurch man relativ gut informiert ist.

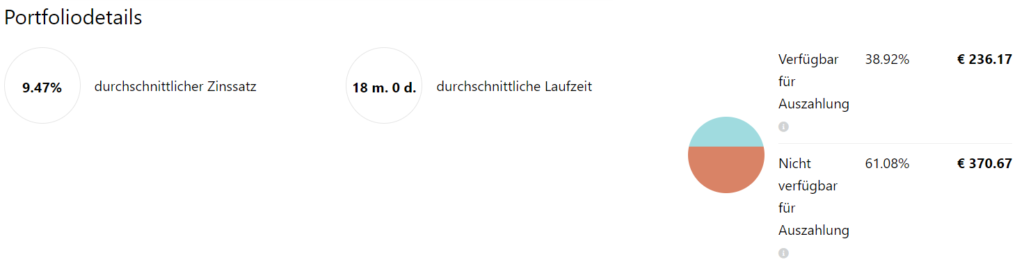

Während Mintos letztes Jahr im Invest & Access noch eine Performance von 11-12% gezeigt hat (siehe Mein Einstieg in P2P-Kredite mit Mintos und Jahresrückblick 2019) ist die Performance inzwischen auf 9,47% gesunken. Auf Grund der oben beschriebenen Umstände verständlich. Da ich allerdings schon eine Weil das Gefühl hatte, dass die Performance von Invest & Access etwas zurück geht habe ich schon vor ein paar Wochen einen Teil meiner Investition von Invest & Access abgezogen und in meine eigenen Anlagestrategien investiert. Dort habe ich mich neu aufgestellt und mittels Auto Invest aktuell drei Strategien laufen welche eine durchschnittliche Rendite von 12%, 17,4% und 20,3% verzeichnen. Damit liegen sie bei einer ordentlichen Diversifizierung bei einer erwarteten Rendite von 15,3%. Der Abzug eines guten Teils meiner Mittel von Invest & Access hat mir auch gezeigt, dass man auf Mintos trotz Corona schnell an das eingesetzte Geld kommt. Der Großteil war innerhalb eines Tages abgezogen, ein kleiner Teil hat etwas länger gedauert. Mintos zeigt dir auch sehr transparent an welche Kredite du dir aktuell nicht direkt auszahlen lassen kannst sondern erst über den Sekundärmarkt verkaufen müsstest.

Update 12.07.2020: Bei Mintos ist für mich eigentlich alles unverändert, da ich zu den beiden anderen Plattformen Updates habe, jedoch auch hier ein kurzes Update. Ich habe meine Auto Invest Kredite weiter aufgestockt. Ausfälle gibt es bisher keine zu beklagen.

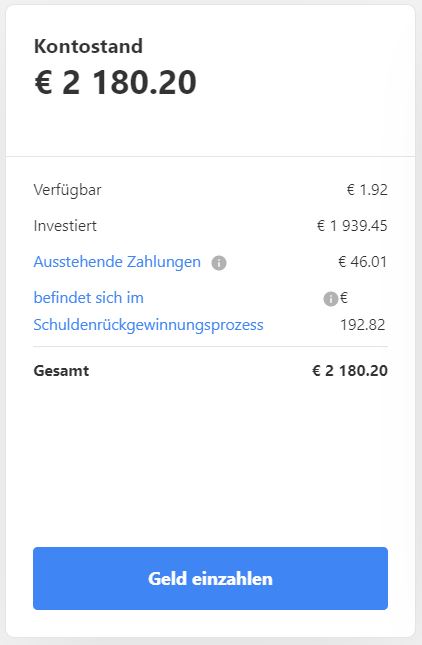

Update 20.08.2020: Inzwischen hat sich wieder etwas getan. Neben einer Änderung der Invest Strategien (mehr dazu hier) hat Mintos seine Darstellung des Kontostandes überarbeitet. Die ausstehenden Zahlungen wurden nun auf ausstehende Zahlungen und im Schuldenrückgewinnungsprozess befindliche Zahlungen aufgeteilt. Zweiteres wird von Mintos wie folgt definiert: „Dazu gehören Kredite, bei denen die Kreditunternehmen die Rückzahlungen der Kreditnehmer eingezogen aber nicht weitergeleitet haben. Auch Kredite, bei denen die Kreditunternehmen die Rückkaufgarantie nicht eingehalten haben, zählen dazu. Dies gilt für ausgefallene und einige der suspendierten Kreditunternehmen. Wenn sich Gelder in der Einholung befinden, hat Mintos also kein Geld von Kreditunternehmen erhalten und hält somit auch keine Zahlungen zurück.“

Dieser Betrag beläuft sich aktuell auf 192,82 Euro. Im Vergleich dazu habe ich bisher 170,93 Euro an Zinsen erhalten. Das Risiko, dass Teile dieser Beträge nicht zurückgezahlt werden muss aktuell vermutlich als höher betrachtet werden. Ob diese Beträge doch noch zurückgezahlt werden oder am Ende als Verlust deklariert werden müssen wird sich noch zeigen. Stand heute sind die Beträge noch mit Verspätung eingetragen. Einen detaillierten Überblick zu den suspendierten und ausgefallenen Unternehmen sowie den offenen Rückzahlungsbeträgen findest du hier auf der Seite von Mintos.

Bondora hat in letzter Zeit vor allem über das Gewinnspiel das dort aktuell läuft informiert. Mehr dazu hier. Aber auch zu Corona gab es Updates. Dabei hat Bondora vor allem darauf hingewiesen, dass sie bei Go&Grow auf Grund der historischen Rendite von 10,7% einen Puffer für die angepriesene Rendite von 6,75% haben. Soweit also ein gutes Zeichen.

Da ich auf Bondora ähnlich wie auf Mintos etwas Geld umschichten wollte ist mir hier jedoch leider auch etwas negatives aufgefallen. Bondora wurde in der Vergangenheit von vielen Bloggern damit beworben, dass es das neue Tagesgeldkonto sei. Man das Geld auf Go&Grow also beinahe wie Tagesgeld kurzfristig auszahlen lassen kann. Ich musste selbst kurz überlegen ob Bondora jemals diese Werbung getätigt hat, kann mich allerdings nicht daran erinnern. Als ich jedenfalls auf deren Seite nachgesehen habe fand ich den Hinweis, dass Auszahlungen in Teilzahlungen getätigt werden.

Selbst wenn ein relativ kleines Segment des globalen Finanzmarkts sein Vermögen schnell in Bargeld umwandeln will, werden alle Investoren, die weiterhin an diesen herkömmlichen Vermögenswerten festhalten, Verluste erleiden. Daher wirkt sich die Gewährleistung sofortiger Liquidität in Krisenzeiten auf das Vermögen für alle Beteiligten verheerend aus.

Bondora – Die Teilabhebung

Ich habe Anfang April einen Teil meines eingesetzten Kapitals auszahlen lassen wollen um dieses über eine individuelle Auto-Invest Strategie zu investieren. Nach etwas mehr als 1 1/2 Monaten ist jedoch immer noch nicht alles verfügbar. Ich warte noch auf die Auszahlung von knapp 86 Euro. Das ist ein wenig enttäuschend. Ansonsten ist mir bisher allerdings nichts negatives aufgefallen. Eingesetztes Geld wird nach wie vor investiert, Zinsen werden ausbezahlt bzw. reinvestiert und alles läuft seinen gewohnten Gang. Das einzige das bei Bondora bewusst sein muss ist, dass es dort keine Rückkaufgarantie wie bei Mintos gibt. Das Verlustrisiko ist also höher. Deshalb habe ich in das Auto-Invest auch nur einen kleinen Teil investiert und lasse einen Teil vorerst auf der Seite liegen.

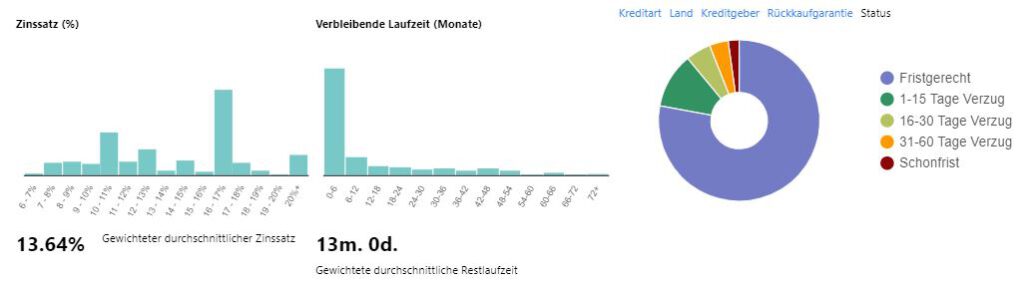

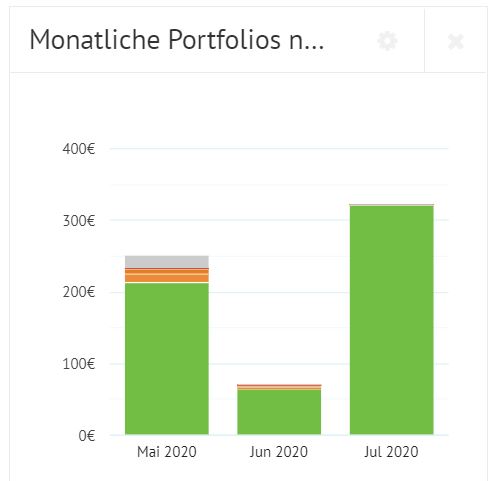

Update 12.07.2020: Die Auszahlung ist bereits seit einiger Zeit vollständig abgeschlossen. Ansonsten gab es bisher nichts negatives zu berichten. Inzwischen bin ich auch bereits wieder voll investiert und teste die Auto-Invest Strategie über den Portfolio-Manager von Bondora. Hier sieht es nach bald drei Monaten Auto-Invest sehr gut aus.

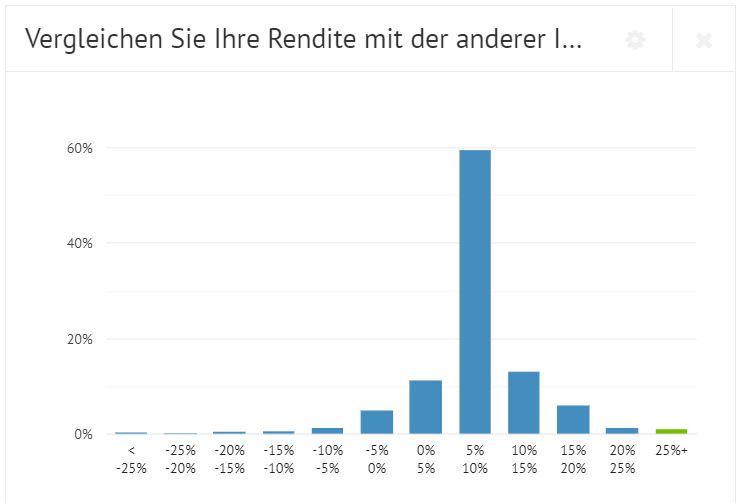

Update 20.08.2020: Zu Bondora gibt es aktuell nicht viel zu sagen. Die Ergebnisse sehen weiterhin gut aus. Weniger als 5% meiner Auto-Invest Kredite sind verspätet. Die erwartete Nettojahresrendite schwankt zwar, liegt aber durchgehend in einem relativ hohen Bereich. Aktuell liegt sie bei 25,85% was bei einer gereihten Rendite Platz 56 aller Investoren auf Bondora entspricht. Im Juli war sie zwischenzeitlich auf Platz 55, aber auch schon niedriger im Bereich 10-15%. Ich erwarte deshalb nicht, dass der Wert so hoch bleibt, vor allem da ich keine besondere Strategie nutze, vorerst sieht für mich damit jedoch alles gut aus.

EstateGuru hat laut eigenen Angaben in der Vergangenheit eine Verzugsquote von 5,8% aufgewiesen. Sie rechnen jedoch damit, dass diese auf Grund von Corona steigen, jedoch unter 10% bleiben wird. Auf EstateGuru setzt du auf Immobilienprojekte, diese sind durch Immobilien besichert. Jedoch stehen über 63% der Darlehen nicht in direktem Zusammenhang mit der Immobilienentwicklung sondern werden durch diese, die Geschäftsaktivitäten von KMUs unterstützt. Die Zahl der ausgefallenen Kredite ist stabil und EstateGuru erwartet, dass auch diese weiter bei unter 10% bleiben wird.

Auf EstateGuru konnte ich bisher ebenfalls keine groben Probleme feststellen. Von 10 Investments sind 9 ohne Verzögerung, eines ist aktuell um 16-30 Tage verzögert. Aktuell also noch kein Drama. Es gibt nach wie vor regelmäßig neue Projekte und Investitionsmöglichkeiten. Da auf EstateGuru alles etwas langsamer läuft und es nur die Verkaufsoption über den Sekundärmarkt gibt war es hier für mich nicht relevant zu prüfen wie schnell ich potentiell an mein Geld kommen kann. Ich bleibe also weiter wie gehabt investiert.

Update 12.07.2020: Inzwischen sind auf EstateGuru 4 von 10 Investments verzögert. Das bietet jedenfalls eine Gelegenheit zu beobachten wie EstateGuru damit umgeht. Und dabei ist mein Eindruck bisher sehr positiv.

Ist die Zahlung eines Kreditnehmers verspätet wird automatisiert ein erster Kontakt per E-Mail aufgenommen. Bleibt die Zahlung verspätet wird dem persönlich nachgegangen. 2 der 4 Investments sind erst 2 Wochen verspätet. Zu einem der beiden gibt es noch keine Antwort, bei dem anderen Investment soll die Immobilie innerhalb eines Monats verkauft und dadurch die Rest-Schulden beglichen werden. Bei den beiden Investments die länger verzögert sind (38 und 47 Tage) ist bei dem 38 Tage verspäteten Fall die Einholung der Schulden durch EstateGuru gestartet worden, hier heißt es also abwarten. Bei dem 47 Tage verspäteten Investment gab es bereits die Rückmeldung des Kreditnehmers, dass dieser demnächst die aktuell offenen Zinsen begleicht, da das Zieldatum jedoch bereits überfällig ist und es schon einmal diese Ankündigung gab bleibe ich gespannt was hier noch passiert.

Die Summe der verspäteten Kredite nimmt also zu und ich denke es ist nicht unwahrscheinlich, dass dies mit Corona zusammenhängt. Bisher macht EstateGuru hier allerdings ein gutes Bild und ich hoffe, dass sich alle vier Fälle aufklären. Bisher macht die Plattform hier jedenfalls einen guten Eindruck auf mich. Ein niedrigeres Mindesinvestment um bereits bei kleineren Beträgen eine breitere Streuung zu erreichen wäre dennoch wünschenswert.

Update 02.08.2020: Inzwischen ist die Anzahl der verspäteten Kredite auf einen von zehn gesunken. Einer der vier Kredite wurde vollständig zurückgezahlt, zwei andere haben ihre Schulden beglichen und sind wieder „In-Time“.

Sollte ich jetzt noch in P2P-Kredite investieren?

Das ist die spannende Frage, die stark von deiner Situation und deiner Risikoaffinität abhängt. Wie geschrieben ist das Risiko, dass Kredite ausfallen als höher zu bewerten. Gleichzeitig erhöhen einige Plattformen die Zinsen wodurch sich wiederum Chancen ergeben. Je nachdem über welche Plattform du investierst kann es sich lohnen sich mit der aktuellen Lage des Landes in dem Kredite aufgenommen werden zu informieren. Hat Corona das Land besonders schwer getroffen? Ist das Land verhältnismäßig stark vom Tourismus abhängig? Besonders Kredite ohne Buyback Garantie sollten zur Zeit genau beobachtet werden. Hier gilt es abzuwägen ob sich bei ausreichender Diversifizierung, durch die höheren Zinsen, das Risiko einiger Ausfälle ausgleichen lässt.

Inzwischen gehen die Zahlen der Neu infizierten in vielen Ländern zurück. Ob es zu einer zweiten Welle kommt, wie schnell sich die jeweiligen Länder, Firmen, Branchen erholen und wie die langfristigen Auswirkungen sind wird man noch beobachten müssen. Die meisten Plattformen auf denen ich selbst investiert bin berichten bisher nur von geringen negativen Auswirkungen auf laufende Kredite. Kreditausfälle haben laut der Berichte die ich gelesen habe kaum zugenommen. Hier ist bestimmt auch die Qualität der P2P-Plattformen selbst wichtig. Langfristig etablierte Anbieter die sich Projekte & Kreditnehmer genau ansehen bieten hier einen Vorteil.

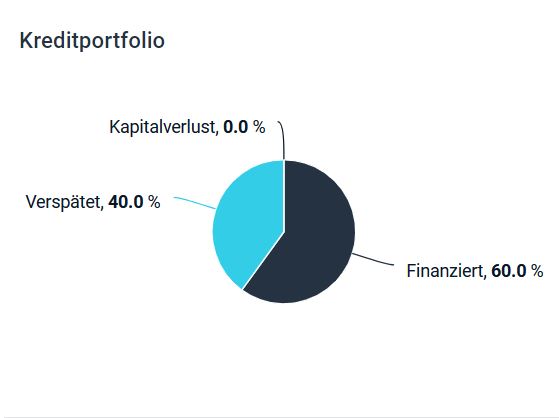

Ich persönlich habe bisher nur einen kleinen Teil meines Vermögens in P2P-Kredite investiert und erhöhe regelmäßig meine Einzahlungen. Etwa 3,2% meines Gesamtvermögens sind bisher in P2P Plattformen gelandet. Mehr zu meiner Vermögensaufteilung liest du hier. Davon ist der Großteil (~60%) in Kredite investiert die durch Buyback oder andere Sicherheiten (Hypotheken, Bürgschaften, etc.) abgesichert sind. Der Rest liegt auf Bondora. Dort sind die Kredite zwar nicht besichert, dafür liegt ein Teil in Go&Grow, welches wie oben beschrieben einen Puffer zu den erwarteten 6,75% hat. Ein weiterer Teil liegt in neuen Krediten welche nicht besichert sind, diese erzielen verhältnismäßig eine Überrendite und sollten damit auch einzelne Ausfälle kompensieren können. Einen dritten Teil habe ich sicherheitshalber auf die Seite gelegt. Dieser dritte Teil wird, zusammen mit neuen Investitionen wieder investiert wenn die Lage etwas besser abschätzbar ist.

Insgesamt bleibe ich also fast voll investiert und habe nur bei den unbesicherten Krediten einen kleinen Teil auf die Seite gelegt. Das hat den Grund, dass ich die Lage bisher nicht zu negativ einschätze und davon ausgehe, dass ein großer Teil der Kreditnehmer ihre Kredite auch zurückzahlen wird können.

Update 20.08.2020: Inzwischen bin ich wieder „voll“ investiert und habe einzelne Investments sogar ein wenig erhöht. Hier weiter aufzustocken hatte ich allerdings ohnehin schon länger vor. Ich bin der Meinung, dass sich viele P2P-Plattformen und Kreditunternehmen inzwischen auf Corona eingestellt haben und ihr Prozesse und Risikobewertung dahingehend angepasst haben, das heißt allerdings nicht, dass durch Corona nicht nach wie vor Risiken bestehen die berücksichtigt werden sollten.

Wie du das handhabst bleibt natürlich dir überlassen. Hast du einen sehr hohen Betrag investiert und brauchst das Geld voraussichtlich in naher Zukunft könnte es Sinn ergeben deine Investments zu kürzen. Hast du einen langen Anlagehorizont, kannst Verluste verkraften und bist dir des Risikos bewusst können Investments in P2P-Kredite nach wie vor vielversprechend sein.

Zum Schluss als Lese Empfehlung zwei Artikel mit recht unterschiedlichen Meinungen zu dem Thema.

Skepsis für Buy & Hold von P2P Krediten von Rethink P2P: Warum ich in einer Rezession keine Buy & Hold Strategie mit P2P Krediten verfolge

Mit Blick auf Chancen in der Krise von Passives Einkommen mit P2P: P2P KREDITE IN ZEITEN DER CORONA KRISE – ANTWORTEN AUF DEINE FRAGEN