EstateGuru Erfahrungsbericht 2020 – Investiere mit kleinen Beträgen in Immobilien

Vor 9 Monaten, am 19. Februar 2020 habe ich mich auf einer weiteren P2P-Plattform registriert. Die Rede ist von EstateGuru. Was macht EstateGuru so anders als beispielsweise Mintos oder Bondora? Es werden ausschließlich Immobilienprojekte angeboten. Nachdem ich mit einer Summe von etwa 250 Euro erste Erfahrungen sammeln konnte ist der Betrag auf der Plattform langsam größer geworden. Inzwischen habe ich in 18 Kredite investiert wovon 4 bereits vollständig zurückgezahlt wurden. Die Plattform selbst wird auf ihrer Seite mit einer durchschnittlichen Rendite von 11.58%. Ob EstateGuru diese Erwartung bisher erfüllen konnte und wie Investieren auf der Plattform sonst so läuft liest du hier.

Disclaimer

Ich biete mit dieser Seite keine Anlageberatung an und spreche keine persönliche Empfehlung aus. Alle Angaben erfolgen ohne Gewähr. Bitte beachte das Risiko das eine Geldanlage mit sich bringt. Wenn ich Produkte vorstelle nutze ich diese in den meisten Fällen selbst bzw. bin ebenfalls investiert. Affiliate Links sind durch einen * gekennzeichnet. Solltest du dich über diese Anmelden erhalte ich eine Provision die es mir ermöglicht diesen Blog zu betreiben. Sofern möglich versuche ich euch über diese Links Angebot die euch einen Bonus bieten bereitzustellen.

Willst du weitere P2P-Plattformen kennenlernen? Hier findest du eine Übersicht über alle P2P-Plattformen auf denen ich investiert bin.

Willst du mehr über das Investieren in P2P-Krediten lernen? Hier findest du einen Einführungs-Artikel zum Thema P2P-Kredite.

Wie funktioniert EstateGuru?

EstateGuru funktioniert vom Grundprinzip ähnlich wie andere P2P-Plattformen. Kredite werden den Investoren angeboten und diese können gemeinsam darin investieren. Ist der Kredit finanziert erhält der Kreditnehmer den Kredit und zahlt diesen anschließend über Raten zurück. Bei vielen P2P-Plattformen übernimmt die Plattform oder ein Kreditinstitut jedoch einen Teil der Investitionssumme und es handelt sich meist um kleinere Beträge. EstateGuru ist jedoch nicht in den Krediten investiert sondern fungiert nur als Vermittler der vom Kreditnehmer eine Provision erhält. Da es sich um Immobilienprojekte handelt sind die Kreditsummen durchaus auch etwas höher. Während ich das hier schreibe variieren die Kreditbeträge der 9 neuesten Kredite von 29.000€ bis 350.000€.

Auszug von EstateGuru: „Alle Kredite laufen mit einem festen Zinsfuß. Der gewünschte Kreditbetrag darf zwischen 20.000,- und 3.000.000,-€ liegen. Die Tilgungsdauer darf zwischen 6 Monaten und 5 Jahren liegen.“

Bei den Krediten handelt es sich meist um Überbrückungs-, Entwicklungs- oder Geschäftskredite. Überbrückungskredite stellen kurzfristige Kredite zur Sicherstellung kurzfristiger Verpflichtungen im Rahmen des Immobilienprojektes dar. Entwicklungskredite dienen wirklich der Entwicklung der Immobilie und/oder dem Planungsprozess dieser. Geschäftskredite dienen dagegen der Erweiterung oder Sicherung der aktuellen Geschäftsprozesse.

EstateGuru verlangt von den Kreditnehmern entsprechende Sicherheiten in Form der Immobilie selbst. Da diese Anfangs oft nicht den notwendigen Wert für einen Kredit besitzt arbeitet EstateGuru mit sogenannten Stufenkrediten. Dabei wird der Kredit über einen längeren Zeitraum in mehreren Phasen aufgenommen. Vor jeder Phase wird die Immobilie die als Sicherheit dient bewertet und anhand des aktuellen Werts kann ein Kredit eingestellt werden.

Wie investiere ich in Immobilienprojekte auf EstateGuru?

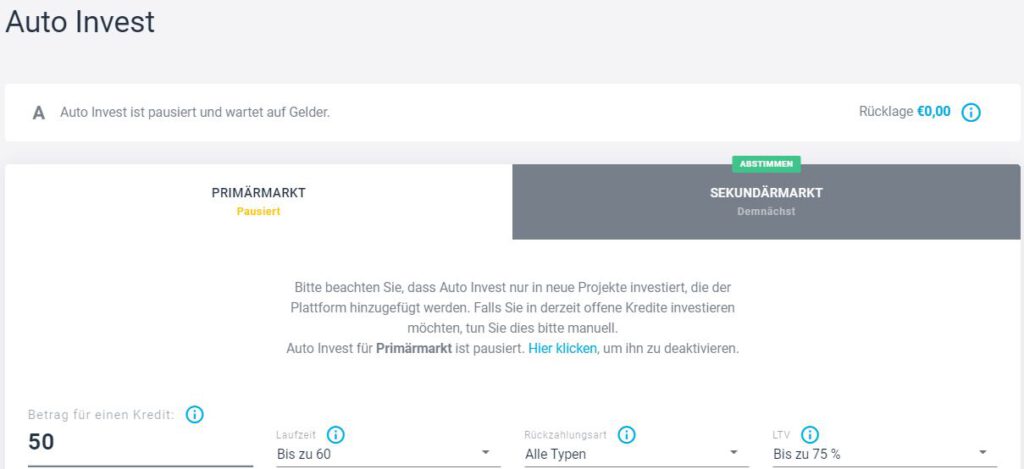

Allgemein gibt es auf EstateGuru zwei Möglichkeiten in Projekte zu investieren, manuell über den Primär- und Sekundärmarkt oder über die Auto Invest Funktion. Wie üblich habe ich mir vor allem die Möglichkeiten der Auto Invest Funktion angesehen. Manuelle Aufwände lohnen sich meiner Meinung nach einfach nicht und widersprechen dem Ziel der finanziellen Freiheit. Auto Invest investiert aktuell, noch, nur in den Primärmarkt wobei der Sekundärmarkt in Arbeit ist.

Die Optionen sind etwas spärlicher als auf üblichen P2P-Plattformen. Du kannst die Höhe der Kredite, die maximale Laufzeit, Rückzahlungsart und die maximale LTV festlegen. Mehr zu den Kennzahlen gleich. Dadurch wird automatisch in neue Kredite investiert sobald diese verfügbar sind und noch Geld auf deinem Konto vorhanden ist. Anschließend wird abgewartet bis der Kredit voll finanziert ist und das Geld an den Kreditnehmer ausbezahlt wird.

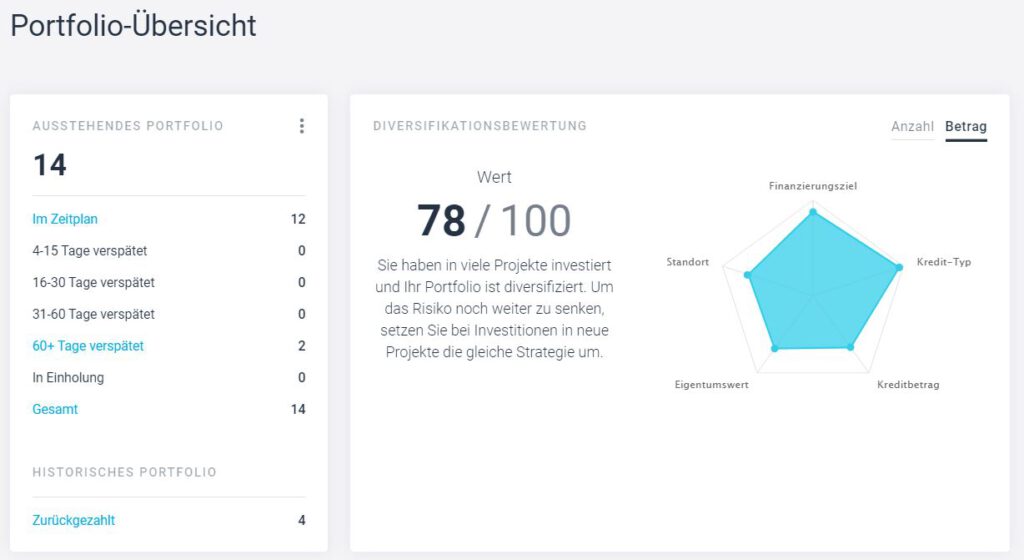

Um den Überblick über laufende und abgeschlossene Kredite nicht zu verlieren bietet EstateGuru eine recht angenehme Portfolio Übersicht inklusive Diversifikationsbewertung. Einerseits kannst du gezielt nach verspäteten Krediten filtern und dir diese im Detail ansehen, andererseits werden dir auch die üblichen Details zur Verteilung deines Portfolios nach Ländern, Sicherheitsart und Kreditart oder die Zinseinnahmen über das Jahr angezeigt.

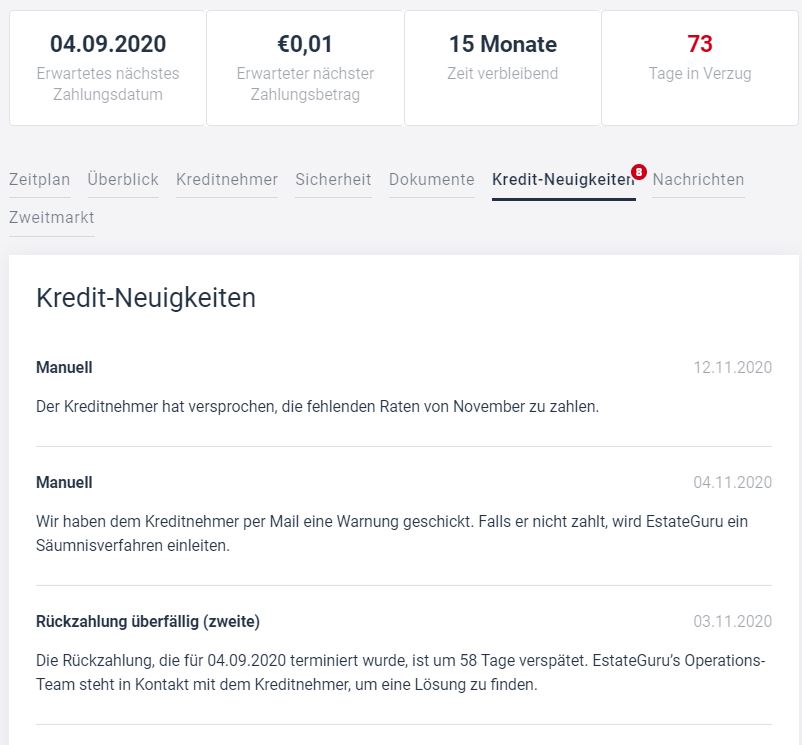

Auch im Falle verspäteter Kredite ist EstateGuru sehr transparent. In den Kredit-Neuigkeiten sind von Vergabe des Kredits bis heute immer alle Neuigkeiten enthalten. Besonders im Falle verspäteter Kredite sammelt sich hier eine ganze Reihe an Nachrichten an. Hin und wieder, wie an dem Beispiel ersichtlich, dauert es auch eine ganze Weile bis man dann zu seinem Geld kommt. Bisher gab es bei mir jedoch noch keine Ausfälle.

Wichtige Kennzahlen

Ziel: Welche Summe soll finanziert werden?

Sicherheitswert: Welche Summe ist an Sicherheiten gegeben?

LTV: Ziel / Sicherheitswert – Der Loan To Value stellt das Verhältnis von zu finanzierender Summe und Sicherheitswert dar. Desto niedriger, desto besser.

Maximaler LTV: Da Projekte auf EstateGuru oft aus mehreren Phasen/Stufen bestehen, stellt der LTV nur den LTV des aktuellen Kredites dar. Der maximale LTV stellt den maximalen LTV aller möglichen/geplanten Phasen zusammen dar und sollte ebenfalls berücksichtigt werden.

Zahlungstyp: Beschreibt wann der Kredit bzw. entsprechende Raten zurückbezahlt werden.

Die drei gängigsten Formen:

Annuitäten = fixe Raten aus Zinsen und Teilbetrag des Kredites werden regelmäßig zurückbezahlt,

Ballon = es werden nur Zinsen gezahlt und bei Laufzeitende die aufgenommene Kreditsumme,

Vollballon = Alles (Kredit + Zinsen) wird zu Laufzeitende zurückbezahlt.

Hypothekenrang: Wer bekommt bei einem Kreditausfall zuerst Geld? Ist die Hypothek Erstrangig gibt es vor dir keine anderen Gläubiger. Ist sie dagegen Zweitrangig haben bei einem Ausfall andere Gläubiger Anspruch auf ihre Rückzahlung bevor du Anspruch auf dein Geld hast.

Sicherheitenart: Was ist die Sicherheit? Immobilie, Land, etc?

Kredittyp: Überbrückungs-, Entwicklungs- oder Geschäftskredit?

Standort: In welchem Land liegt das Objekt?

Erfahrungsbericht 2020 nach 9 Monaten EstateGuru und Corona

Inzwischen ist es also 9 Monate her seit ich begonnen habe auf EstateGuru zu investieren. In dieser Zeit habe ich 750€ investiert und 25,21€ verdient. 5€ sind durch eine Empfehlung dazu gekommen. In dieser Zeit habe ich in 18 Kredite investiert, 4 davon wurden bereits wieder zurückgezahlt. Es waren schon mehrfach Kredite in Verzug, bisher wurde jedoch noch jeder Kredit zurückgezahlt. Die Kombination Sicherheit + EstateGuru als Plattform die sich darum kümmert scheint bisher aufzugehen. Meine aktuelle Jahresrendite beläuft sich laut EstateGuru auf 11,34%, dabei wird der Empfehlungsbonus jedoch leider mit einberechnet. Hier müsste man also etwas niedriger ansetzen. Dadurch, dass ich das Empfehlungsprogramm nun über einen Affiliate-Anbieter nutze sollten entsprechende Empfehlungen zukünftig nicht mehr in dieser Liste auftauchen und die Rendite dahingehend nicht mehr verfälschen.

Anfangs haben mich die 50€ Mindestinvestition etwas abgeschreckt, der Vorteil ist jedoch, dass jede Investition besichert ist und es auf der Plattform weniger, dafür größere Projekte gibt denen EstateGuru daher auch eine höhere Aufmerksamkeit zukommen lassen kann. Diesbezüglich sollte auch berücksichtigt werden, dass ich auf EstateGuru eingestiegen bin kurz bevor uns Corona getroffen hat. In einer Zeit in der viele Plattformen Probleme hatten und viele Kredite ausgefallen sind, wie hat sich EstateGuru da im Vergleich geschlagen?

Überraschend gut um ehrlich zu sein. Für einen Vergleich kannst du diesen Artikel lesen. Während kurzfristig vier von 10 Krediten verzögert waren wurde diese Zahl bald wieder auf einen von 10 reduziert. EstateGuru kümmert sich darum und holt bei jedem Kredit eine Stellungnahme des Kreditnehmers ein. Notfall muss der Anwalt ran und dann gibt es ja noch die Sicherheit der Hypothek. Auch die Kommunikation hat mir in dieser Zeit sehr gut gefallen. EstateGuru schickt immer wieder Newsletter mit neuen Informationen raus.

Alles in allem bin ich sehr zufrieden mit EstateGuru. Die Rendite kann sich mit der auf Mintos vergleichen. Auch Bondoras Go & Grow schlägt EstateGuru. Lediglich im Vergleich zu unbesicherten Krediten über den Portfolio Manager (Auto Invest) auf Bondora zieht EstateGuru voraussichtlich den Kürzeren.

FAQ – Kurze Frage, kurze Antwort

Zum Abschluss noch ein paar Fragen, kurz und bündig beantwortet.

Wie hoch ist das Mindestinvestment?

50€ auf dem Primärmarkt.

Kostet das Investieren auf EstateGuru Geld? Verlangt EstateGuru Gebühren von mir?

Nein, für Investoren fallen keine Gebühren an. Lediglich für Auszahlungen wird 1€ Servicegebühr erhoben.

Gibt es eine Rückkaufgarantie?

Nein, EstateGuru bietet keine Rückkaufgarantie wie diese bei anderen P2P-Plattformen oft vorkommt an. Dafür sind die Immobilienprojekte auf unterschiedliche Weise besichert.

Wie lange laufen Kredite auf EstateGuru?

Die meisten Kredite laufen zwischen 12 und 18 Monaten. Im AutoInvest ist die höchste Auswahlmöglichkeit „bis zu 60 Monate“.

Wie hoch ist die Rendite auf EstateGuru?

EstateGuru wirbt mit einer durchschnittlichen Rendite von 11,58%. Die angebotenen Kredite liegen in einer Spanne von 8% bis teilweise 13,5%. Höhere Zinssätze habe ich bisher noch nicht auf der Plattform gesehen. Meine Rendite liegt während ich diese Zeilen schreibe bei 11,34%.

Gibt es auf EstateGuru einen Kontoauszug für meine Steuern?

Ja, dieser lässt sich leicht für einen frei auswählbaren Zeitraum erstellen.

Gibt es ein Empfehlungsprogramm?

Ja es gibt ein eigenes Empfehlungsprogramm mit dem du Freunde werben kannst. Wirbst du darüber einen Freund erhaltet ihr beide einen Bonus von 0,5% auf seine Gesamtinvestitionssumme während der ersten drei Monate.